—Muito se confundem dois conceitos essenciais para a exploração: breakeven e custo marginal.

- Breakeven é o preço necessário, por barril, para que um determinado projeto de exploração tenha lucro. A definição de lucro aqui não é uniforme, mas, geralmente, corresponde a uma taxa de retorno acima do custo de capital para o projeto. Como esse custo varia muito em função do risco-país e do tipo de exploração, as taxas de retorno correspondentes aos preços de breakeven também variam: o retorno exigido para furar um poço raso na Arábia Saudita é muito menor, por exemplo, do que o de um projeto de águas ultraprofundas na costa de Angola, e este, portanto, requer um preço do petróleo maior como breakeven.

- Custo marginal é, simplesmente, quanto custa para se extrair um barril de petróleo adicional em um poço em funcionamento.

O preço relevante para determinar se um projeto continuará ou não a ser explorado é o custo marginal, já que o investimento inicial (sunk cost) é geralmente, intransferível e não pode ser recuperado. Em outras palavras, um projeto seguirá produzindo petróleo mesmo se tiver que vender o óleo a um preço muito abaixo do breakeven (tendo prejuízo no projeto), desde que esse preço seja maior do que o custo marginal. É, portanto, errado dizer que o petróleo a tal preço "inviabiliza" a exploração no pré-sal: alguns investimentos já foram feitos ou estão contratados, e os projetos seguirão mesmo que, ao longo do tempo, não se provem lucrativos. Não conheço bem os projetos da Petrobras a ponto de fazer uma análise mais profunda, mas saber o que vai acontecer com o pré-sal é mais complicado do que bater o olho na cotação do petróleo e cravar uma resposta.

O gráfico abaixo (daqui, clique para aumentar) mostra o breakeven dos principais projetos de petróleo no mundo. Para o poço de Libra, por exemplo, o preço é algo como US$65. Se esse poço vai ou não ser explorado caso o petróleo fique ao redor de US$40, como disse, depende da estratégia da Petrobras, incluindo o quanto a empresa está disposta a perder dinheiro em nome do "projeto nacional" (mais uma variável difícil de se estimar).

—O extremo do gráfico é o campo de Kashagan, no Cazaquistão. O projeto já consumiu US$48 bilhões e está 12 anos atrasado—e depende de uma distante volta do petróleo a US$100/barril para dar lucro.

—A resposta de um produtor a preços mais baixos, em muitos casos, pode ser aumentar a produção (desde que, como vimos, o preço ainda seja mais alto que o custo marginal). É o que tem feito a Arábia Saudita, o produtor mais eficiente e com folgas mais evidentes na produção; e é o que provavelmente está tentando fazer a Venezuela, no desespero do regime chavista para gerar receita e se manter no poder (o lado positivo disso pode ser uma reforma na PDVSA, a empresa estatal de óleo, progressivamente sucateada nos últimos anos).

—A inviabilidade mais evidente está nos projetos de shale gas nos Estados Unidos, onde os breakevens e custos marginais mais se aproximam. Esses projetos, diferentemente dos tradicionais, maturam em pouco tempo e têm o pico de produção no início da exploração. O avanço na tecnologia pode fazer com que, mesmo a preços menores, a exploração seja viável, mas, no curto prazo, o boom nas regiões produtoras deve arrefecer.

—A tecnologia de produção do shale gas é uma Espada de Dâmocles para os produtores de petróleo: se o preço do barril subir, produção adicional torna-se viável e pode ser acionada de forma relativamente rápida, assim como também passa a ser viável tentar recuperar produção de poços que eram dados como esgotados—em ambos os casos, a oferta aumenta e os preços são pressionados para baixo. Em algum lugar, Schumpeter tira sarro de Malthus.

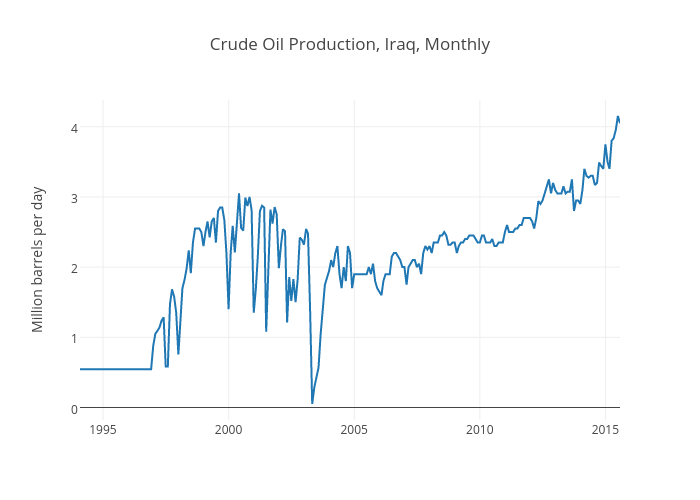

—Muito do ponto anterior está no trabalho algo profético (de 2012) de Leonardo Maugeri. Maugeri acredita que, até 2020, o principal fator de aumento na produção global de petróleo é o renascimento dos campos do Iraque, algo que pode já estar acontecendo:

—A queda nos preços deveria ser uma excelente oportunidade para o mundo começar a se livrar dos US$5,3 trilhões em subsídios oferecidos aos preços de combustível. A ver quem vai dar esse passo.

—Por fim, sempre bom lembrar:

“The Stone Age did not end for lack of stone, and the Oil Age will end long before the world runs out of oil.”